央行宣布,为维护银行体系流动性合理充裕,当日开展7000亿元中期借贷便利(MLF)操作和1000亿元公开市场逆回购操作,MLF操作利率和逆回购利率均下调10个基点,这意味着央行“降息”了。业内认为,此举意味着LPR利率将下调,总体有利于债市和股市的结构化行情。

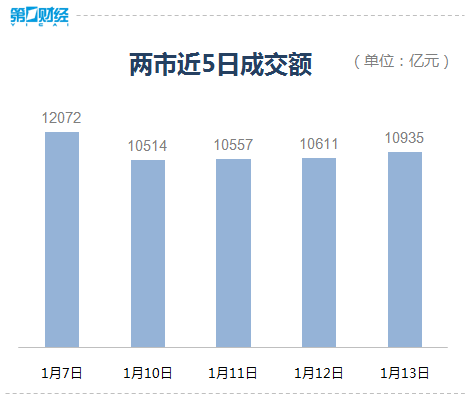

受该利好刺激,A股17日迎来了久违的反弹,沪指收涨0.58%,创业板上涨1.63%,国债期货三大主力合约也全线上涨,其中5年期国债期货主力合约收涨0.14%。

MLF是指央行借钱给商业银行,让其贷款给三农企业和小微企业。相对其他政策工具而言,MLF算得上是一个新型的非常规货币工具,其发挥中期政策利率的作用,通过调节向金融机构中期融资的成本来对金融机构的资产负债表和市场预期产生影响,引导其向符合政策导向的实体经济提供低成本资金,促进降低社会融资成本。

鉴于17日有5000亿元MLF和100亿元逆回购到期,因此当日实现公开市场净投放2900亿元。上周五,各资金面利率涨跌互现,均保持在稳定水平。上海银行间同业拆放利率(Shibor)隔夜下行0.9个基点,报2.209%。7天Shibor上行1.1个基点,报2.213%。

记者注意到,此次7天期逆回购利率从2.20%下调至2.10%,是2020年4月以来首次调整;1年期MLF操作利率从2.95%下调至2.85%,是2020年5月以来首次调整。此次“降息”距离去年12月降准仅一个月。

去年12月20日,1年期LPR下调5个基点至3.80%,而5年期LPR未变。当前5年期LPR为4.65%,上一次下调还要追溯到2020年4月20日。各银行将LPR作为新发放贷款的主要参考。如果5年期LPR利率下调,意味着将直接减少房贷。

业内认为,MLF下调意味着货币政策逆周期调控力度的加码。在MLF利率下调的带动下,本周四新一轮报价中,1年期LPR和5年期LPR均有望下调。

对此,财信证券首席经济学家伍超明对记者表示,“央行‘降息’原因主要有以下几点:一是经济面临的下行压力仍大,需要逆周期政策加大呵护力度。二是‘降息’有利于缓解银行面临的三大约束,增强银行信贷供给能力与意愿,降低企业融资成本。三是一季度是较好降息窗口期,必须把握好。由于3月以后美联储开启加息的概率提升,根据历史经验,美联储加息后会对我国降息形成一定制约。”

国金证券首席经济学家赵伟分析称,“在现有利率调控框架下,MLF下降必然带来LPR的下调,1年LPR或跟随下降10个基点;需求低迷、房住不炒下,5年LPR下调需要多方面的平衡,减幅下调、定向下调对企业贷款加点幅度等,是可能考虑的方向。年内仍有进一步宽松的可能,节奏和幅度或取决于后续稳增长措施的落地。对大类资产而言,‘降息’之后债市博弈氛围或较浓;稳增长加码下,股市对政策思路的理解或逐步统一,有利于结构性行情催化。”

申万宏源认为,“降息”的确有助于缓和市场对稳增长力度不足的担忧。但“降息”兑现不等于宽松加码能线性外推。投资者要保持平常心。短期景气科技的绝对性价比仍有改善空间,但相对稳增长板块的性价比已经很高。